Филиппе Гелиса, CEO компании KANTOX, которая занимается валютно-обменными операциями для B2B в онлайне. На данный момент с помощью сервиса осуществляется обмен 35 валют, подключены 50 стран, оборот – 1.8 трлн. долл. США.

В апреле Филиппе презентовал KANTOX для более чем 150 банкиров из Северной Европы. Во время сессии вопросов-ответов автор получил очередное подтверждение того факта, что банкиры слабо представляют себе, что будет происходить [на их рынке] в ближайшие 10 лет.

Финансовая сфера – это одна из немногих крупных отраслей, которая до сих пор практически не подверглась значительным изменениям. Тем не менее, очевидно, что банкиры сейчас не сильно отличаются от людей, которые в своё время заправляли масс-медиа [а ведь там случился уход от традиционных СМИ в сторону digital], туризма и гостеприимства [среди примеров - Airbnb, Booking.com] и пассажирских авиаперевозок [отметим появление Ryanair и Wizzair].

Практически каждую отрасль ждёт, по выражению автора, «уберизация» [аналогия с рынком такси, на который пришла небезызвестная Uber], однако банки считают, что в их случае всё будет иначе. Возможно, так и происходит благодаря значительному влиянию регуляторов, которые, как видится, защитят их и ограничат рост инновационных финтех-компаний. Банкиры просто не понимают, что технологические компании достаточно гибки для того, чтобы обойти любое воздействие регулятора [пример: биткойны].

Банкиры также по-прежнему верят, что потребители им доверяют, в то время из-за финансового кризиса 2008 года и непрекращающихся скандалов в этой сфере, потребители (как розница, так и корпоративный сектор) стали искать альтернативные финансовые инструменты [напомним, речь идёт в основном о потребителях США и Западной Европы, но в какой-то мере это может быть применимо и для Беларуси]. Банки больше не рассматриваются как партнёры, для потребителя они выглядят исключительно как поставщики услуг, пекущиеся о собственных интересах и краткосрочных выгодах.

Что поможет банкам «поймать волну финтеха»? Открытия специальных инкубаторов или создания венчурных фондов для инвестиции в стартапы недостаточно.

Большинство банков ищут финтех-стартапы, которые создают технологии в дополнение к существующим банковским продуктам, улучшающие взаимодействие с потребителем и дающие ему дополнительные выгоды, однако практически никто из банкиров не инвестирует в продукты, которые напрямую конкурируют с традиционными банками и способны создать серьёзный альтернативный спрос.

Фелипе Гелис приводит собственный взгляд на то, почему банкиры ошибаются в своём пренебрежении к финтеху.

По его мнению, сейчас мир охватывает первая волна финтех-стартапов, где основная конкуренция разворачивается на ниве традиционных банковских продуктов:

- Кредиты и займы (онлайн-кредиты без длительной процедуры одобрения)

- Платежи (p2p и др.)

- Обмен валют

- Доверительное управление и многое другое.

В качестве примера автор приводит компанию Lending Club, которая совершила настоящий переворот в сфере онлайн-займов, предлагая кредиты до 35 000 долларов США. При этом в качестве кредитного агента выступает не сам сервис, а другие люди. Сервис зарабатывает на комиссиях. Оборот уже составил порядка 7.5 миллиардов долларов, а чистая прибыль сервиса составляет 213 миллионов долларов США.

Итак, на традиционный банковский рынок приходят новички и теснят крупных игроков, однако – и это «однако» очень существенно – новые игроки полагаются на традиционные банковские сервисы и банковскую инфраструктуру (счета, платежи, процедуры и пр.). Другими словами, они совершенствуют способы взаимодействия пользователей с банковскими продуктами, меняют процесс или бизнес-модели, но не «ситуацию в целом».

Финтех-компании используют банковскую инфраструктуру для ведения своего бизнеса, и тем самым они и их клиенты по-прежнему генерируют выручку для банков. Филипе Гелис называет такую ситуацию словом co-petition (от английских слов co-operative – сотрудничество и competition – конкуренция). В русском языке мы бы назвали банки и финтех-компании друзьями-соперниками. Такая ситуация ставит создает зависимость финтех-стартапов от банков, что создаёт парадокс: с одной стороны, новички меняют рынок, однако они в то же время укрепляют их позиции. В конечном счёте, побеждают банки.

Важно отметить, что многие финтех-бизнесы развивались по схеме от чистых p2p-моделей (переводы средств между конечными пользователями без участия банка) до рыночных моделей, когда средства могут поступить как от пользователей, так и от финансовых институтов.

Упомянутый выше Lending Club 80% своих средств аккумулирует с помощью финансовых институтов, не от конечных пользователей. Это хороший пример того, как банки пришли к выводу, что можно гораздо эффективнее и с большей маржей одалживать деньги через Lending Club, чем через свои физические отделения. В любом случае, вопрос не в том, где размещать средства, а в том, где оборачивать их быстрее и в большем количестве.

Итак, первая волна финтеха, которая накатывается на Европу и Северную Америку прямо сейчас – это ниша традиционного банкинга (займы, переводы), который уходит в онлайн.

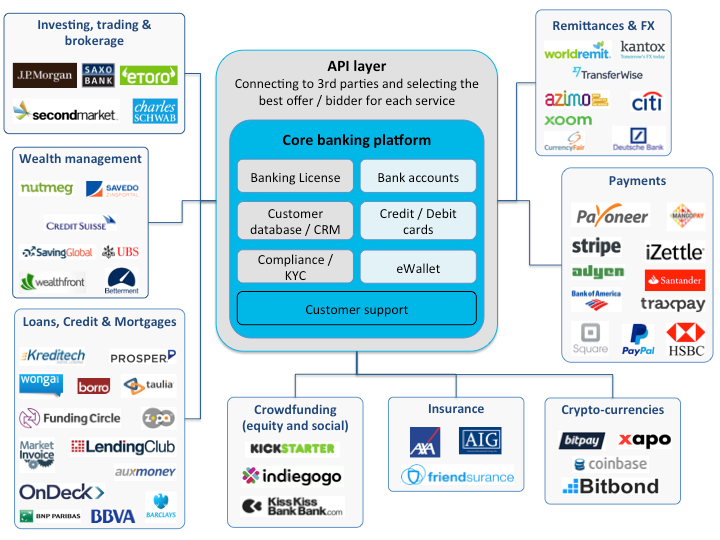

Вторая волна финтеха, которая ожидается в ближайшие 2-5 лет, по мнение Филипе Гелиса, породит понятие «финтех-банков» - нового типа банковских институтов, которые базируются на пяти простых элемента:

- Банковской платформе, построенной с нуля

- API (интерфейсе прикладного программирования) для подключения сторонних сервисов

- Сервисов KYC («знай своего клиента» - идентификация контрагента) и комплаенса

- Лицензии на осуществление банковской деятельности (чтобы быть независимым от других банков и принимать средства клиентов без ограничений)

- Базы клиентов/CRM, что означает наличие клиентов и службы их поддержки.

Продукты, предлагаемые финтех-банками, будут ограничены т.н. располагаемыми средствами, состоящими из:

- Мультивалютных банковских счетов

- Мультивалютных кредитных и дебетовых карт

- Мультивалютных электронных кошельков

Все другие сервисы (инвестирование, трейдинг, брокерство, доверительное управление, кредиты, займы, ипотеки, краудфандинг, страхование, криптовалюты, платежи и т.д.) будут предоставляться третьими сторонами через интерфейсы API. К этим третьим сторонам будут относиться как традиционные банки и финансовые институты, так и другие финтех-компании (например, из первой волны) – см. рисунок ниже.

Как автор представляет себе «финтех-банк» будущего?

Представьте, что вы клиент такого банка, и вам нужен займ. Вам, по большому счёту, всё равно, будет ли этот займ предоставлен Банком Америки или же клиентами Lending Club. Вы ищете быстрый и безболезненный способ получить свои деньги по минимально возможной ставке.

Финтех-банк обратится к подключенным к нему сторонним сервисам и предложит вам займ, который подходит наилучшим образом под ваш запрос.

Предложения третьих сторон могут быть фиксированы, однако вполне вероятна ситуация, когда борьба за лучшие условия превращается в очень гибкий процесс, похожий на аукцион, когда лучшее предложение для каждого клиента формируется в режиме «онлайн».

Автора много раз спрашивали о бизнес-модели такого финтех-банка, и, по его мнению, это довольно нелегкая задача. По его мнению, это смесь между платой за доступ/пользование услугами банка и % от выручки, которая делится между финтех-банком и третьими сторонами, которые предоставляют дополнительные услуги.

Кроме того, нас ждёт абсолютно новый подход в отношениях с теми, кто «рулит» процессом, занимая определенные должности. Финтех-банки, благодаря банковской лицензии, больше не будут полагаться на традиционные банки, тем самым избегая зависимости от них. Что более важно, в новой модели традиционные банки станут своеобразными «клиентами» финтех-банков, что перевернет банковскую систему (см. описание выше).

Утопия: банки будут платить комиссию финтех-банкам, чтобы обслужить своих потребителей!

Уникальность нового типа банкинга в том, что конкуренция происходит на уровне банковских платформ без необходимости выстраивания всех продуктов (которые можно просто подключить через сторонние сервисы).

Впрочем, вопрос в том, что необходимо сделать, чтобы такие банки появились?

- Технологии/API/комплаенс/KYC: построение технологической платформы - это достаточно сложный процесс, но существуют люди с нужными навыками для её создания. Так что это вопрос времени.

- Банковская лицензия: в Европе для получения банковской лицензии необходимо порядка 20 миллионов евро уставного капитала (в Беларуси – не менее 25 млн.). Но суть не только в деньгах.

Чтобы вести банковский бизнес, нужно иметь сильную и опытную команду правления, без которой, скорее всего, зеленый свет финтеху не даст регулятор. Что это значит? Что финтех-банку предстоит убеждать инвесторов и членов правления с помощью Powerpoint/Keynote/Prezi и длительных переговоров. Сейчас, напомним, по мнению Филипе Гелиса, мир охватила первая волна финтеха, и она обязана закончиться успехом, и этот успех приведёт к появлению финтех-банков, куда начнут перетекать средства потребителей.

- Потребительская база/CRM: наиболее сложная часть. Как быстро привлечь критическую массу потребителей, предлагая базовый пакет (счета – карты – электронные кошельки), которые при этом будут доверять третьим сторонам, обращаясь к ним за дополнительными услугами?

Одного маркетинга недостаточно - сильный бренд сможет привлечь сотни тысяч новых пользователей только в том случае, если бизнесу уже есть что предложить.

Что же нужно? Концентрация и фокус с помощью ответов на «простые вопросы». Кто целевая аудитория - розница или корпоративный сегмент? Низкие ставки или высокая маржинальность? Малый, средний или крупный бизнес? Локализация или глобальный рынок?

Как обычно, всё упирается в наличие потребителей и стабильной выручки, поэтому любой финтех-стартап обязан иметь план продаж и маркетинговых активностей для быстрого роста потребительской базы. Автор подготовил несколько идей, как это можно сделать, которые пообещал отразить в новой статье [ждём].

Гелиса часто спрашивали, будут ли финтех-банки появляться по воле традиционных банков или же это будут независимые финтех-стартапы? По мнению автора, первый шаг за стартапами. Для банков это слишком высокий риск [абсолютно справедливо, именно поэтому и появляются хакатоны вроде FinTech Minsk].

В любом случае, большинство банкиров сейчас не переживают по поводу угроз со стороны финтеха, и, соответственно, никак не реагируют. Они убеждены, что даже если финтех-банк и появится, то будет однозначно построен на базе традиционного банка. Это создает определенный временной лаг для финтех-предпринимателей, появляется возможность создать такой институт до того, как это сделают традиционные игроки.

Всё, что вы сейчас прочитали – фантазии одного человека, CEO одной из крупнейших мировых финтех-компаний. И даже несмотря на то, что это фантазии человека заинтересованного, скажем так, чтобы претворить эти иде в жизнь, нужно много и тяжело работать. Однако всё, что упомянуто выше, доступно уже сейчас, и вопрос «Появятся ли финтех-банки?», скорее всего, не стоит.

Есть другой вопрос: «Когда это случится?».

Перевод: Дмитрий Волощик,

бренд-менеджер компании «СОФТКЛУБ»

Горячие темы