С 01 января 2018 года иностранные компании, которые оказывают электронные услуги покупателям-физическим лицам в Беларуси, уплачивают НДС в размере 20% - так называемый «Google tax».

Так, подписка на Netflix или Amazon Prime, покупка приложений в Google Play или App Store, профилей для хранения данных в Google Drive или игр в Steam или GOG.com облагается НДС.

О том, как работает данный налог, что требуется от иностранных компаний для его уплаты и что нужно помнить покупателям электронных услуг, рассказывает Павел Гапонов, юрист налоговой практики Legaltax.

Что такое «электронные услуги»?

Электронные услуги — это услуги, оказанные иностранной компанией через интернет. В данное понятие также входит привлечение иностранного посредника при проведении расчетов за такие услуги. Ниже представлен перечень электронных услуг, оказание которых облагается НДС для иностранной компании:

- предоставление права на использование ПО, баз данных, включая дополнительный функционал и обновления (игры и приложения в App Store или Play Market);

- предоставление права на использование книг, изданий, публикаций (подписки Kindle Store, Scribd);

- предоставление права на использование музыки, фильмов, изображений (например, подписки в Netflix, YouTube Music);

- рекламные услуги (например, площадка Google AdWords);

- поисковые услуги;

- онлайн-перевод (Prompt, Langenscheidt);

- онлайн-аукционы (продажа доменных имен через аукцион);

- поиск информации о потенциальных покупателях (сервисы для поиска клиентов в соцсетях);

- посреднические услуги площадок (сервисы онлайн-выплат UltraCart, Fastspring);

- услуги по хранению и обработке информации с возможностью онлайн-доступа к ней (аккаунты в iCloud, Dropbox);

- предоставление доменных имен, оказание услуг хостинга;

- ведение статистики на сайтах (Google Analytics);

- услуги по организации и (или) проведению азартных игр через интернет.

К электронным услугам не относятся:

- поставка товаров в реальном времени, даже если товары или услуги были заказаны через интернет (онлайн-продажа билетов, бумажных книг);

- продажа программ, игр, баз данных на материальных носителях (CD, DVD-дисках);

- консультирование и оказание услуг по email;

- оказание услуг по предоставлению доступа к сети интернет.

Перечень электронных услуг закреплен в п. 4 ст. 117 Налогового кодекса Республики Беларусь (НК) и является закрытым, поэтому иностранным компаниям нужно вовремя отслеживать изменения и дополнения данного перечня. Например, в 2019 году перечень электронных услуг дополнен услугами по организации и (или) проведению азартных игр через интернет.

Когда физическое лицо становится покупателем электронных услуг?

Физическое лицо, а также индивидуальный предприниматель (ИП), являются покупателями электронных услуг, если соблюдается хотя бы одно из нижеуказанных условий:

- физическое лицо или ИП находятся на территории Республики Беларусь;

- счет физического лица или ИП, используемый для расчетов за электронные услуги, открыт в банке, который находится на территории Республики Беларусь;

- международный код страны телефонного номера, используемого для приобретения или оплаты электронных услуг, присвоен Республике Беларусь;

- IP-адрес устройства, использованного для приобретения электронных услуг, зарегистрирован в Республике Беларусь (или относится к ее адресному пространству).

Условия применяются в тех случаях, когда физическое лицо или ИП приобретают электронные услуги напрямую. Если электронные услуги приобретаются через посредника (юридическое лицо, ИП и т.д.), который состоит на учете в налоговых органах Республики Беларусь, то именно посредники будут исчислять и уплачивать НДС за физическое лицо или ИП.

А кто является плательщиком НДС?

Иностранные компании. Физические лица не являются плательщиками НДС при приобретении электронных услуг у иностранных компаний.

Однако для ИП механизм иной: если ИП приобретает услуги в электронной форме у иностранной организации, которая не зарегистрирована в налоговом органе Беларуси, а значит не исчисляет и не уплачивает НДС, обязанность по исчислению и уплате НДС возлагается на ИП.

Итак, иностранная компания уплачивает НДС, если:

- оказывает электронные услуги физическому лицу без посредников;

Пример. Вы приобретаете подписку Apple Music за USD 9,99. Расчет совершается непосредственно с Apple, соответственно, Apple должен уплатить НДС в размере USD 1,67 в Республике Беларусь.

- оказывает электронные услуги физическому лицу через иностранные компании, являющиеся посредниками в расчетах за электронные услуги.

Пример. Разработчик продает вам приложение, которое доступно для скачивания в Google Store. Стоимость приложения - USD 9,99. Деньги вы перечисляете непосредственно Google. В таком случае, Google будет являться плательщиком НДС.

Основное правило: плательщиком является тот посредник, который непосредственно участвует в расчетах с физическими лицами.

Что требуется от иностранной компании, чтобы уплачивать НДС?

Иностранная компания, которая оказывает электронные услуги физическим лицам, обязана стать на налоговый учет в инспекцию МНС по городу Минску до истечения квартала, в котором возник объект налогообложения НДС (то есть в том же квартале, когда электронные услуги фактически оказывались).

Для постановки на учет нужно подать заявление в электронной форме через единый портал электронных услуг и приложить копию выписки из торгового регистра страны, резидентом которой является иностранная компания.

После рассмотрения заявления иностранной компании присваивается УНП, выдается сертификат облачной электронной цифровой подписи, а также номер учетной записи и пароль для входа в личный кабинет плательщика, с помощью которого подаются налоговые декларации.

Ставшая на учет в МНС иностранная компания должна вести учет, ежеквартально предоставлять отчетность, а также исчислять и уплачивать НДС.

Как иностранная компания платит НДС?

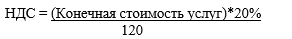

Сумма НДС рассчитывается по следующей формуле: налоговая база (стоимость электронных услуг с учетом НДС) умножается на налоговую ставку 20% и делится на 120:

Налоговая база пересчитывается в BYN по курсу НБРБ на последний день квартала. Выставлять ЭСЧФ для иностранных компаний по оказываем электронным услугам не требуется.

А что насчет «Facebook tax»?

С 01.03.2020 реклама в Facebook в Беларуси облагается 20% НДС.

Это относится к рекламодателям, которые в своем рекламном кабинете Facebook (Ads Manager):

- указали Республику Беларусь в качестве целевой страны сбыта;

- не добавили УНП;

- не указали, что являются белорусским юридическим лицом в целях исчисления и уплаты НДС. Если рекламодатель указал УНП, то он юридическое лицо, НДС уплачивает самостоятельно;

- если рекламодатель УНП не указал, то подразумевается, что он является физическим лицом, и Facebook как продавец ответственен за уплату НДС. Если рекламодатель-ИП, то ему необязательно указывать УНП, налог за него уплачивается также Facebook.

Пример: рекламодатель установил в своем рекламном аккаунте порог биллинга в USD 100,00 (Facebook показывает рекламные объявления рекламодателя с заданным бюджетом в кредит (например, 10 рекламных объявлений с бюджетом по USD 10,00 на объявление). Когда стоимость оказанных рекламных услуг Facebook достигает заданного порога, сумма автоматически списывается со счета рекламодателя. При лимите в USD 100,00, сумма оплаты с учетом НДС составит USD 120,00.

НДС исчисляется с общей суммы порога (USD 100,00), а не за каждую рекламу. При неавтоматическом способе оплаты рекламы НДС будет взиматься при каждом пополнении счета рекламного аккаунта. Кроме того, для НДС не играет роли цель покупки рекламы (коммерческая или личная).

Для резидентов ПВТ в случае с рекламой Facebook работает общая льгота: ставка налога на доходы иностранных организаций и НДС - 0%.

Так что же в итоге изменилось для покупателей электронных услуг?

Цена. Такие сервисы как Google, Apple, Яндекс в определенный момент повысили свои цены на определенные услуги, в частности, подписки на различные сервисы. Дополнительных действий или «маневров» для физических лиц не стало.

Комментарии

Очень интересно. Как я без этого жил? Наверное так же, как буду жить и дальше.